Выходные пособия, включая неиспользованные дни отпуска и компенсацию при увольнении, подлежат налогообложению по правилам исчисления налога на доходы физических лиц (НДФЛ). Работодатель обязан исчислить и удержать сумму налога с таких выплат в установленном порядке.

При определении налога на выплаты при увольнении важно учитывать все составляющие выплаты, такие как неиспользованные дни отпуска и выходное пособие. Эта сумма будет облагаться налогом так же, как и обычная зарплата, с применением тех же налоговых ставок. Однако сроки этих выплат и отпускные могут повлиять на окончательный расчет налога.

Работодателям следует внимательно изучить структуру выплат и убедиться, что все элементы учтены должным образом. В случае выплаты выходного пособия вся сумма, включая неиспользованный отпуск, должна быть оформлена в соответствии с установленным порядком расчета.

Расчет НДФЛ по выходным пособиям: Пошаговое руководство

Чтобы правильно рассчитать НДФЛ по выходному пособию, включая неиспользованные дни отпуска, выполните следующие основные шаги:

Шаг 1. Определите общую сумму компенсации

Включите в расчет выходное пособие, компенсацию за неиспользованный отпуск и любые другие выплаты, связанные с прекращением трудовых отношений. Убедитесь, что все суммы рассчитаны в полном объеме, поскольку они будут являться основой для расчета НДФЛ.

Шаг 2: Определите применимую ставку НДФЛ

Стандартная ставка НДФЛ применяется, если не действуют особые условия или исключения. Уточните текущую ставку в соответствии с последним налоговым законодательством.

Шаг 3: Примените порядок расчета налога

Сумма НДФЛ рассчитывается путем применения налоговой ставки к общей сумме компенсации. Если выплаты превышают порог налоговых льгот, к сумме, превышающей порог, будет применена ставка НДФЛ.

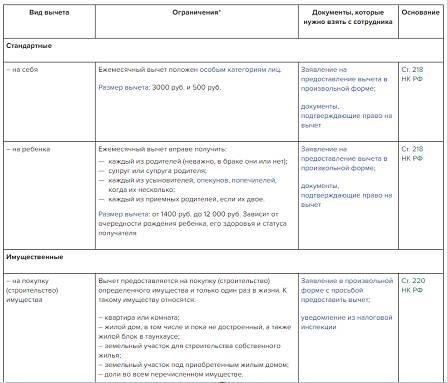

Шаг 4: Учесть вычеты и освобождения от налогов

Убедитесь, что все применимые вычеты, такие как вычеты при выходе на пенсию или другие допустимые льготы, учтены. Если выходное пособие включает в себя неиспользованные дни отпуска, в налоговом расчете следует отразить сумму, причитающуюся и с этой компенсации.

Шаг 5: Подтвердите уплату налога

Помимо стандартного удержания налога, работодатели должны учитывать и другие факторы, такие как компенсация за неиспользованный отпуск и любые другие выплаты, связанные с прекращением трудовых отношений. Выплата за неиспользованные дни отпуска облагается налогом и рассматривается как часть выходного пособия. Общая сумма выходного пособия, включая эти элементы, облагается по единой налоговой ставке 13 %.

Работодатели должны следовать надлежащей процедуре расчета и удержания налогов, обеспечивая включение всех применимых сумм в окончательный платеж. Кроме того, если размер выходного пособия превышает годовой порог освобождения от уплаты подоходного налога, работники могут быть обложены дополнительными налоговыми обязательствами, исходя из общей суммы дохода, полученного ими в течение года.

Работодателям и сотрудникам крайне важно понимать эти правила, чтобы обеспечить правильную налоговую отчетность и соблюдение налоговых обязательств, связанных с выходным пособием.

Обязанности работодателя по удержанию налога с выходных пособий

Работодатели должны удерживать соответствующую сумму НДФЛ с выходных компенсаций, включая неиспользованные дни отпуска и выходное пособие, в соответствии с действующими налоговыми правилами. Размер удержания определяется исходя из совокупного дохода работника за год с учетом всех налогооблагаемых элементов, таких как базовая зарплата, выплаты за неиспользованный отпуск и другие компенсации, предоставляемые при увольнении.

Для правильного удержания работодатель должен рассчитать налог с этих компенсаций, используя установленные ставки для доходов, полученных в течение года. Данный расчет включает в себя стандартное удержание налога на доходы физических лиц (НДФЛ) и может потребовать от работодателя корректировки удержания в зависимости от конкретных составляющих выплаты, таких как сверхурочные или премии, включенные в выходное пособие.

Удержанные суммы должны быть направлены в налоговые органы в соответствии с установленным порядком уплаты налогов, который, как правило, предполагает представление отчетности и перечисление в установленные сроки после выплаты. Несоблюдение правил удержания и перечисления налогов может повлечь за собой наложение штрафа или пени на работодателя. Очень важно обеспечить точный расчет всех вычетов и своевременное представление отчетности.

Влияние выходного пособия на налогооблагаемый доход работника

Выходные пособия, включая компенсацию за неиспользованный отпуск, подлежат налогообложению в соответствии с Налоговым кодексом РФ. Очень важно понимать, как рассчитываются эти выплаты и какие налоговые последствия они влекут. В частности, такие выплаты облагаются по общим налоговым ставкам, применяемым к обычной заработной плате, а их расчет регулируется специальными положениями, изложенными в статье 26 Налогового кодекса.

Налог на выходные пособия включает в себя следующие ключевые факторы:

Расчет выходного пособия: Выходное пособие рассчитывается на основе последней зарплаты сотрудника и может включать неиспользованные дни отпуска. Эти суммы добавляются к налогооблагаемому доходу работника за месяц выплаты.

Удержание подоходного налога: С выходных пособий удерживается НДФЛ (подоходный налог с физических лиц), при этом к таким доходам применяется стандартная налоговая ставка. Компания несет ответственность за расчет и удержание соответствующей суммы из выходного пособия.

Неиспользованные отпускные: Если у сотрудника есть неиспользованные дни отпуска, они рассчитываются как часть общей компенсации при увольнении и подпадают под те же правила налогообложения.

Налоговая отчетность: Работодатели должны отчитываться о выходном пособии так же, как и об обычной зарплате. Общая сумма выходного пособия, включая неиспользованные дни отпуска, должна быть отражена в расчетном листке работника и в ведомости начисления заработной платы.

Налоговая отчетность и вычетыСумма компенсации за неиспользованный отпуск должна быть отражена в окончательном расчетном листке сотрудника так же, как и обычный доход.

- Шаг 2: Примените соответствующие налоговые ставки

- Компенсация за неиспользованный отпуск рассматривается как часть окончательного расчета сотрудника, на которую распространяются те же налоговые правила, что и на обычный доход. Сумма будет включена в общий валовой доход за последний период оплаты. Налог должен быть удержан по стандартной ставке, соответствующей уровню дохода сотрудника.

- Например: Если компенсация за неиспользованный отпуск выплачивается как часть окончательной зарплаты, она будет включена в расчет для удержания НДФЛ (российского подоходного налога) по действующей ставке.

- Шаг 3: Удержание и перечисление налога

После определения налогооблагаемой суммы рассчитайте налог у источника выплаты, исходя из применяемой налоговой ставки (например, ставки НДФЛ в России). Вычтите удержанный налог из общей суммы и перечислите его в налоговые органы. Работодатель несет ответственность за правильность удержания и уплаты налога.

Убедитесь, что компенсация за неиспользованный отпуск четко указана в окончательной платежной ведомости, чтобы избежать расхождений. Это также поможет обеспечить прозрачность для работника в отношении того, какая сумма была вычтена для целей налогообложения.

Проблемы налогообложения выходных пособий: Общие ловушки для работодателей

Работодатели должны тщательно подходить к расчету и распределению выходных компенсаций, чтобы избежать ошибок в соблюдении налогового законодательства. Важнейшим аспектом является работа с выплатами, связанными с увольнением, которые могут включать отпускные и компенсацию за неиспользованный отпуск. Эти выплаты часто требуют правильного учета вычетов по налогу на доходы физических лиц (НДФЛ), который является обязательным в случае выплат в связи с прекращением трудовых отношений.

- Ошибки при расчете вычетов

- Одна из наиболее частых ошибок, которую допускают работодатели, — неправильный расчет налогооблагаемой части выходного пособия. Если выплачиваемая сумма превышает обычную заработную плату, необходимо соблюдать правильный порядок определения налоговых обязательств. Это включает в себя применение правильных ставок удержания, обеспечение надлежащей документации, а также признание любых освобождений или особых положений трудовых договоров. Важно убедиться, что все аспекты оплаты, включая дополнительные льготы, такие как компенсация отпуска, правильно учтены в итоговой сумме для целей налогообложения.

- Несоблюдение графика выплат

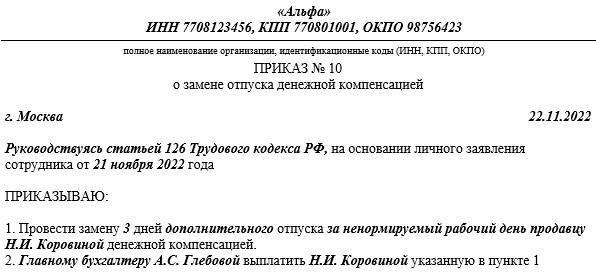

Еще одна распространенная проблема возникает, когда работодатели не соблюдают установленные сроки выплаты выходных пособий. Своевременная передача выходного пособия увольняющемуся сотруднику крайне важна, а задержки могут привести к дополнительным штрафам или недоразумениям с налоговыми органами. Работодатели должны следить за тем, чтобы выходные пособия выплачивались в соответствии с графиком, указанным в договоре с работником, а любые корректировки суммы должны быть четко задокументированы.

- Специальные налоговые правила для выходных компенсаций

- Если сотрудник увольняется и получает компенсацию за неиспользованный отпуск или другие льготы, действуют особые правила удержания налогов. Работодатель обязан рассчитать и удержать соответствующие налоги в соответствии со стандартным порядком расчета доходов, предусмотренным законодательством о подоходном налоге с физических лиц. Это касается и компенсаций за неиспользованный отпуск, которые должны рассматриваться как часть общей выплаты при увольнении.

- Порядок удержания налогов при выплате выходных пособий

Выплата должна быть включена в расчет дохода сотрудника за налоговый период, и с нее должны быть произведены соответствующие вычеты по налогу на доходы физических лиц (НДФЛ). В этот расчет также включаются любые «выходные» выплаты или компенсации за неиспользованные дни отпуска. Важно, чтобы работодатель следовал установленному методу определения правильной суммы налога на основе общей суммы, выплаченной в процессе увольнения. Все выплаты должны быть точно отражены в системе расчета заработной платы, чтобы обеспечить надлежащее соблюдение требований.

Отчетность и соблюдение требований налоговых органов

Суммы, выплачиваемые при увольнении, должны быть надлежащим образом отражены в налоговых органах как часть дохода работника за соответствующий период. Работодатели должны обеспечить точный учет выходного пособия, включая компенсацию за неиспользованный отпуск, и удержание налогов по правильной ставке. Несоблюдение этих правил может привести к штрафам или дополнительным обязательствам как для работодателя, так и для работника.